Wszyscy w biznesie wiemy, że rosną zapasy przedsiębiorstw, co w statystykach wygląda jak wzrost gospodarczy. Czy jednak jest nim w istocie? Poniżej przedstawiamy ekspertyzę PKO Bank Polski, partnera „Made in Poland/Wyprodukowane w Polsce”, programu społeczności dyrektorów i przedsiębiorców Business Dialog.

Z szybkiego sondażu w Business Dialog wynikają trzy opinie:

- Zapasy robi większość firm, ale NIE JEST to cecha firm, które odczuwają największe niedobory materiałów i komponentów, np. motoryzacyjna. Warto zastanowić się głębiej co to oznacza, zapewne jaką trwała zmianę.

- Główne motywacje zapasów – ucieczka przed inflacją i niepewność po stronie podaży.

- Największa obawa dotyczy efektu byczego bicza, w który wchodzą firmy. Zwykle efekt bicza wynika z nieznajomości popytu rynkowego, więc nadmiernemu uleganiu słabym bodźcom przychodzących od najbliższego partnera w łańcuchu. Tym razem niepewność jest i po stronie popytu, i po stronie podaży. Więc ryzyka się mnożą.

Dla nas jest to też potwierdzenie, że podjęliśmy dobrą decyzję nadając doskonaleniu procesów prognostycznych i planistycznych priorytet w programach edukacyjno-doradczych społeczności Business Dialog w 2022 roku.

Iwona D. Bartczak

Gospodarcze zapasy – zdaniem ekspertów PKO Bank Polski

W strukturze wzrostu PKB w 3q21 naszą uwagę zwrócił bardzo duży wkład zmiany stanu zapasów, który wyniósł aż +3,7pp i był najwyższy od 2006.

Naszym zdaniem jest prawdopodobne, że przyrost ten odzwierciedlał przezornościowe zakupy komponentów w reakcji na nasilające się ich niedobory. Brak komponentów i materiałów jest dla przedsiębiorstw przemysłowych coraz bardziej dotkliwą barierą rozwojową – w listopadzie wskazywało na nią rekordowe 35,5% przedsiębiorstw.

Jednocześnie w tym samym badaniu GUS w 2021 obserwujemy dodatnie odczyty wskaźnika bieżącego stanu zapasów wyrobów gotowych, co oznacza przewagę respondentów wskazujących, że stan ich zapasów jest niewystarczający. Obok zwiększania stanu zapasów w obawie o dostępność półproduktów i materiałów, firmy prawdopodobnie gromadzą je też w obawie przed wzrostem cen.

Nie można wykluczyć, że firmy pragnąc zabezpieczyć przyszłą produkcję, odeszły od modelu „just in time” na rzecz „just in case”, w którym starają się kupować komponenty zawsze kiedy to tylko możliwe, a nie tylko wtedy, kiedy są one niezbędne do bieżącej produkcji.

W listopadzie wzrost netto zapasów surowców i komponentów był wg PMI najsilniejszy w 23-letniej historii badania. Wskazuje to, że w 4q21, podobnie jak w 3q21, można oczekiwać dużego dodatniego wkładu zapasów do wzrostu PKB.

Kluczowe są pytania o przyszłość:

(1) Czy mamy do czynienia z nową tendencją, czy tylko z reakcją na bieżące utrudnienia? (na to drugie wskazuje m.in. silny wzrost zapasów w branży odzieżowej, która obecnie jest mocno dotknięta przez politykę „zero covid” w Azji).

(2) Czy po okresie dodatniego wkładu zapasy będą miały silny negatywny wpływ na wzrost gospodarczy?

Ad (1): Struktura zapasów dużych firm (50+ pracowników) w danych Pontinfo wskazuje, że w 1h21 udział produktów gotowych w fizycznych zapasach (produkty gotowe, materiały, półprodukty i produkcja w toku) spadł do 23,3% z 25,1% na koniec 2020 i był najniższy od 2007 (od kiedy dysponujemy danymi). Z kolei udział materiałów po raz pierwszy w historii przekroczył 50%, co wskazuje na motyw przezornościowy. W szczegółach badania koniunktury GUS widzimy z kolei słabą ujemną korelację pomiędzy natężeniem bariery braku komponentów a wskaźnikiem stanu zapasów wyrobów gotowych na poziomie branżowym. Nie potwierdziła się więc hipoteza, że branże, dla których dotkliwość obecnych ograniczeń podażowych jest relatywnie wysoka, częściej oceniają stan zapasów jako niewystarczający (i widzą potrzeby ich rozbudowy) – być może zwiększyły je już wcześniej lub wzrost odzwierciedla bardziej uniwersalną tendencję. Nie zmienia to jednak faktu, że przedłużające się utrudnienia w łańcuchach wartości dodanej mogą zwiększać skłonność firm do zmiany modelu dystrybucji, skracania łańcuchów dostaw oraz utrzymywania wyższych zapasów. Takie tendencje są obserwowane globalnie i wpisują się w zapoczątkowany przez pandemię wzrost popularności nearshoringu oraz coraz większą świadomość ekologiczną i chęć ograniczania emisji CO2 w transporcie. Dodatkowym wsparciem dla takiej postawy są podwyższona globalnie inflacja i środowisko ujemnych realnie stóp procentowych.

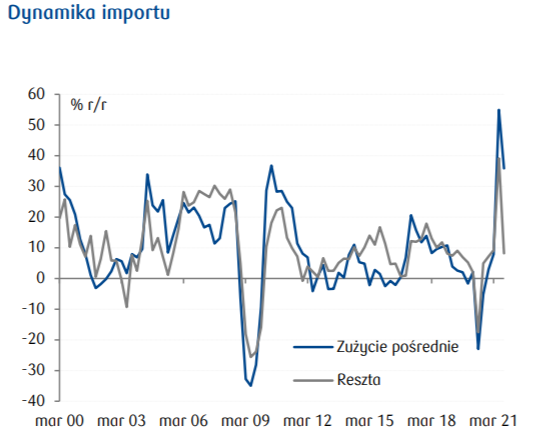

Ad (2) Ze względu na dużą importochłonność zapasów, ich wpływ na wzrost gospodarczy rozważamy w połączeniu z eksportem netto. W okresie bardzo dobrej koniunktury gospodarczej w 2007, silny dodatni wkład zapasów był neutralizowany przez negatywny wkład do PKB ze strony eksportu netto. W naszej ocenie podobne zjawisko możemy obserwować obecnie – już w 3q21 pozytywny wkład zapasów (+3,7pp) został w dużym stopniu zneutralizowany przez negatywne działanie eksportu netto (-2,7pp). Obserwowany w ostatnich kwartałach boom importowy był napędzany niemal wyłącznie przez zużycie pośrednie, pozostałe kategorie importowanych produktów (dobra konsumpcyjne i kapitałowe) notowały wzrost słabszy niż przed pandemią. Import zaopatrywał więc rosnącą produkcję (i eksport), ale w dużym stopniu zasilał też rozbudowę zapasów przez przedsiębiorstwa. Obecnie rozbieżność pomiędzy importem zaopatrzeniowym i pozostałymi kategoriami jest nawet większa niż obserwowana w 2007/2008.

Co do zasady silny wzrost zapasów rodzi ryzyko większej zmienności wzrostu gospodarczego w cyklu koniunkturalnym. Duża importochłonność zapasów w Polsce będzie jednak tę zmienność ograniczać.

![]()